基巖資本赴美IPO曲折:半年募資額縮水73%金融

2018年6月5日,基巖資本向美國證券交易委員會(SEC)遞交IPO招股書,擬募資7000萬美元,沖刺中國私募基金在美上市第一股。

在國內新經濟公司赴美上市成潮的背景下,“賣水工”也搭上了上市順風車。作為專注于服務中概股上市的私募機構,2018年6月5日,基巖資本向美國證券交易委員會(SEC)遞交IPO招股書,擬募資7000萬美元,沖刺中國私募基金在美上市第一股。

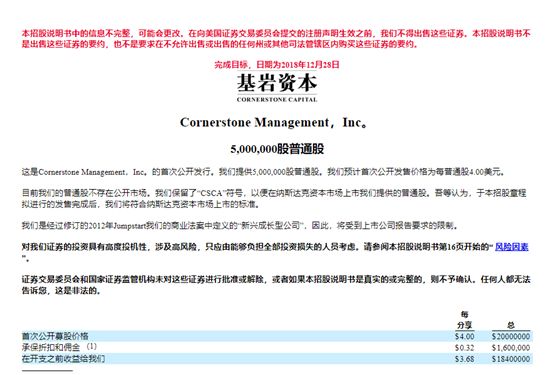

基巖資本第三次修訂的招股書

不過,時至今日,基巖資本的上市之路還在進行中。半年時間內,基巖資本先后遞交了三次次修訂版本。2018年12月28日,基巖資本遞交的第四版本招股書(修訂版3號)顯示,募資額已降至1840萬美元,縮水73.7%。

一位私募行業專家表示,作為國內私募管理基金在美上市的首次嘗試,基巖資本上市的意義不可否認。但國內監管趨嚴、資本遇冷,對基巖資本未來的業績表現、上市能否成功都是不小的考驗。

專注服務中概股公司 凈收入1020萬美元

招股書顯示,基巖資本上市以英國維爾京群島注冊的Cornerstone Management, Inc.作為上市主體,設置三層控股結構全資持有境內經營實體“廣州基巖資產管理有限公司”。

基巖資本股權結構圖 來源:基巖資本招股書

基巖資本成立于2015年8月,主要從事私募股權基金的管理。目前,其投資主要集中在公開上市或尋求在美國上市的中國公司,通常被稱為美國中國概念股,特別是TMT領域的公司,如新經濟公司。基巖資本對這些公司的投資包括投資周期的所有階段:上市前投資,IPO認購,上市后二級市場投資(通常以PIPE交易的形式)和私有化。

作為一個相對年輕私募基金經理人,基巖資本的商業模式是先確定投資目標,并籌措資金,在有針對性的交易協議按協議基礎而不是從承諾的投資者那里獲得資金。

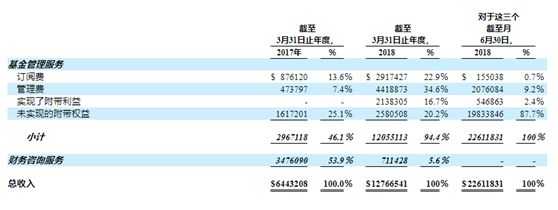

目前,基巖資本主要通過基金管理服務和財務咨詢服務產生收入。

基巖資本收入結構圖 來源:基巖資本招股書

2017年,基巖資本就投資了包括bilibili、獵豹移動、樂逗游戲、蘑菇街、虎牙直播、唯品會、趣頭條等新經濟企業,業績也完成了業績的驚人飛躍:截至2017年及2018年3月31日止年度及截至2018年6月30日止三個月,基巖資本總收入分別為640萬美元,1,280萬美元及2260萬美元,同期凈收入分別為270萬美元,290萬美元和1,020萬美元。其中,截至2018年6月30日止三個月,總收入為2260萬美元,較2017年同期280萬美元相比增加707.1%;而凈收入1020萬美元,與2017年同期的124萬美元相比增加750.0%。

截至2017年3月31日和2018年3月31日以及截至2018年6月30日止的三個月,基巖資本分別籌集了1.022億美元,3.665億美元和1610萬美元的資金。自2018年6月30日以來,基巖資本建立了五只新基金,總資本為8470萬美元。

可以看出,基巖資本專注于為企業提供港股、美股輔導上市的一條龍服務,其對赴美上市的流程很熟悉,選擇赴美上市是水到渠成之舉。

不過,因專注較為單一的行業,基巖資本也提到業務方面的主要風險:“不利的經濟和市場條件可能在很多方面對我們的業務產生負面影響,包括降低我們投資基金投資的價值或表現,降低我們的投資基金籌集或部署資金的能力,以及影響我們的流動資金狀況,其中可能會大幅減少我們的收入及現金流量,并對我們的財務狀況造成不利影響。”

基巖資本表示,目前,其投資主要集中在公開上市或尋求在美國上市的中國公司,通常被稱為美國中國概念股,特別是新興經濟公司等TMT行業的公司。業務可能受到無法控制的世界,特別是中國和美國的不利經濟或市場狀況或事件的重大影響。“在困難的市場條件或放緩(可能跨越一個或多個行業或地區)期間,我們的基金投資組合公司可能會遇到不利的經營業績,收入減少,財務損失,難以獲得融資和增加融資成本。”

一位資深私募機構專家也指出了相應的業務風險,"第一,中國企業去海外上市,是否遇到重重阻礙?國內監管、國外市場因素,上市以后變現怎樣很難說。從目前國內赴海外上市的中概股公司來說,業績表現都很難看,一些P2P公司股價早已腰斬。第二,從業績上來說,若服務的企業失敗,或者表現差,該股權投資基金就帶有風險性,面臨基金凈值縮水、收益不達預期的情況。”

募資額從7000萬美元降至1840萬美元 縮水73.7%

2018年私募行業在多重因素下經歷新一輪洗牌。赴美上市對于年輕的PE機機構來說,無疑是利好舉動。

“上述專家告訴金融觀察團,作為私募機構,基巖資本赴美上市的好處不一而足,“第一,這是私募基金去海外上市的第一股,重要性、品牌意義大;第二,對于中國的私募股權投資基金來講,看到了未來的發展:只要能夠投資好的標的、投資好的企業,未來上市也不是難事。第三,能夠讓更多的海外市場看到投資機會,海外合作機會更多。”

不過,基巖資本的上市之路并不順暢。2018年6月5日,基巖資本遞交的第一版招股書顯示,IPO擬募集資金7000萬美元(約4.5億元),其IPO的基石投資者包括3家美國投行巨頭及3家國內大型商業銀行和券商。

11月30日,第三版招股書顯示,基巖資本擬募資額已降至1840萬美元,縮水73.7%。那么基巖資本募資縮水的原因是什么?

“上述私募專家分析指出,對于私募股權投資基金來講,此次基巖資本赴美上市縮水有兩個原因:“第一股權私募基金目前仍然處在一個監管趨嚴的趨勢之下。第二個原因是在于,股權私募基金的投資標的和企業能否產生較高的回報,但是在整個經濟環境不景氣的前提下,資本遭遇寒冬,投資回報能否持續走高,還需要進一步的觀察,對未來的投資收益無法用常規的手段進行衡量,這也是融資縮水的主要原因。”

從國際上看,美國的黑石、KKR、橡樹資本等知名PE機構均已順利上市。目前,該類機構的股價表現并不理想。國內看,去年9月27日,華興資本赴港上市,發行價31.8港元,首日即破發,截止發稿前股價已跌至19.72港元。同年11月13日,瑞威資本以每股5港元登陸港交所,截止發稿前股價為5.02港元。

受到政策和市場環境的影響,私募機構開啟海外上市潮流,但至于能否成功上市、股價表現又會如何,還待檢驗。

1.TMT觀察網遵循行業規范,任何轉載的稿件都會明確標注作者和來源;

2.TMT觀察網的原創文章,請轉載時務必注明文章作者和"來源:TMT觀察網",不尊重原創的行為TMT觀察網或將追究責任;

3.作者投稿可能會經TMT觀察網編輯修改或補充。