啟動大零售轉型,北京銀行和霍學文在“退潮”中逐浪?觀點

啟動大零售轉型,北京銀行和霍學文在“退潮”中逐浪?

文:向善財經

前陣子,北京銀行發布了最新的年報,整體看下來,有些差強人意。

期內,北京銀行營業收入667.1億元,同比增長0.66%,歸母凈利潤256.2億元,同比增長3.49%。

乍一看,這個成長性表現是不是還不錯?

但可惜卻經不住市場比較。

除了現在北京銀行的資產總額(約3.75萬億)還維持在“城商行一哥”的位置外,在市值方面,其早已被寧波銀行和江蘇銀行所超越。

另外,比起同期寧波銀行6.4%的營收增速10.66%的歸母凈利潤增速,北京銀行這個年報的業績表現,更是要再黯淡不少……

凈息差持續承壓,資本充足率有待提高

眾所周知,銀行的營收基本都來源于利息凈收入和非利息凈收入兩大板塊。

2023年,北京銀行實現利息凈收入503.5億元,同比下降2.15%;非利息凈收入163.61億元,同比增長10.41%,算是為整體表現“挽尊”不少。

不過具體來看,在非息收入中,北京銀行的手續費及傭金凈收入為37.52億元,同比下降了46.9%,真正撐起大梁的其實是投資收益,同比增長34.4%,并超過了百億規模。

可是,對“有錢”的銀行來說,無論投資收益再高,其也不會增厚北京銀行的股價估值,想要坐穩“城商行一哥”的寶座,其還是要回到經營層面,也就是利息凈收入發力才行,

在這方面,北京銀行將利息凈收入的下滑歸因為,受市場影響,凈息差收窄。

老實說,在去年宏觀經濟增速下行和國內需求轉弱,以及受貸款市場報價利率(LPR)下調等多方面因素影響,整個銀行板塊息差水平收窄的確是客觀事實。

但問題是,2023年國內商業銀行的凈息差為1.69%,城商行凈息差為1.57%,而北京銀行的凈息差卻僅為1.54%,低于行業平均水平。

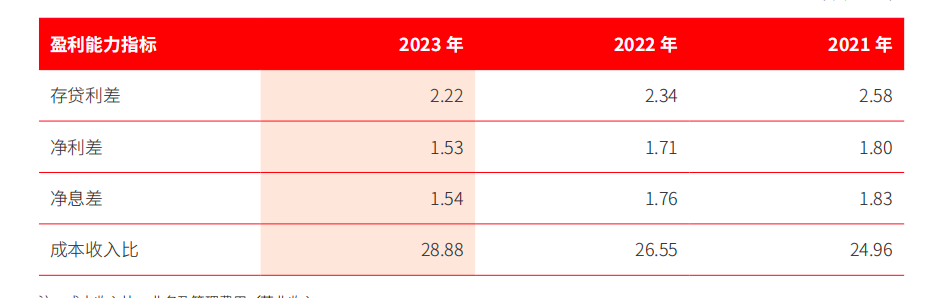

并且把時間線拉長來看,北京銀行的凈息差連續三年下滑,凈息差、凈利差持續承壓。

相對應的,北京銀行的成本收入比卻在不斷上升,為28.88%。這似乎表明北京銀行的生息收入以及盈利能力面臨的壓力還是比較大的。

年報顯示,2023年北京銀行在資產端的“貸款及墊款”項目平均利率為4.19%,較2022年同期下滑了0.17%,但負債端的“客戶存款”平均利率為1.97%,卻僅下滑了0.05%。

在此背景下,同期,北京銀行的生息資產平均收益率為3.68%,同比下降0.17%;計息負債平均成本率2.15%,同比上升0.01%;凈利差1.53%,同比下降0.18個百分點,凈息差1.54%,同比下降0.22個百分點。

對于這點,北京銀行行長楊書劍也直言不諱,表示資產收益率下降幅度超過了負債成本下降的幅度,所以凈息差進一步收窄。

凈息差收窄,壓力就來到了負債成本上。

不過客觀來看,即便受市場競爭加劇影響,但銀行的存款成本也在一定程度上保持著剛性,所以這才會出現不少銀行為了降成本而暫停(高利率)大額存單銷售。因此,北京銀行可調整的負債成本空間或許并沒有想象中的那么大。

至于在資產質量方面,北京銀行的表現倒還算不錯。雖然整體依舊比不上寧波銀行、江蘇銀行們,但卻也讓市場看到了“城商行一哥”向好的趨勢。

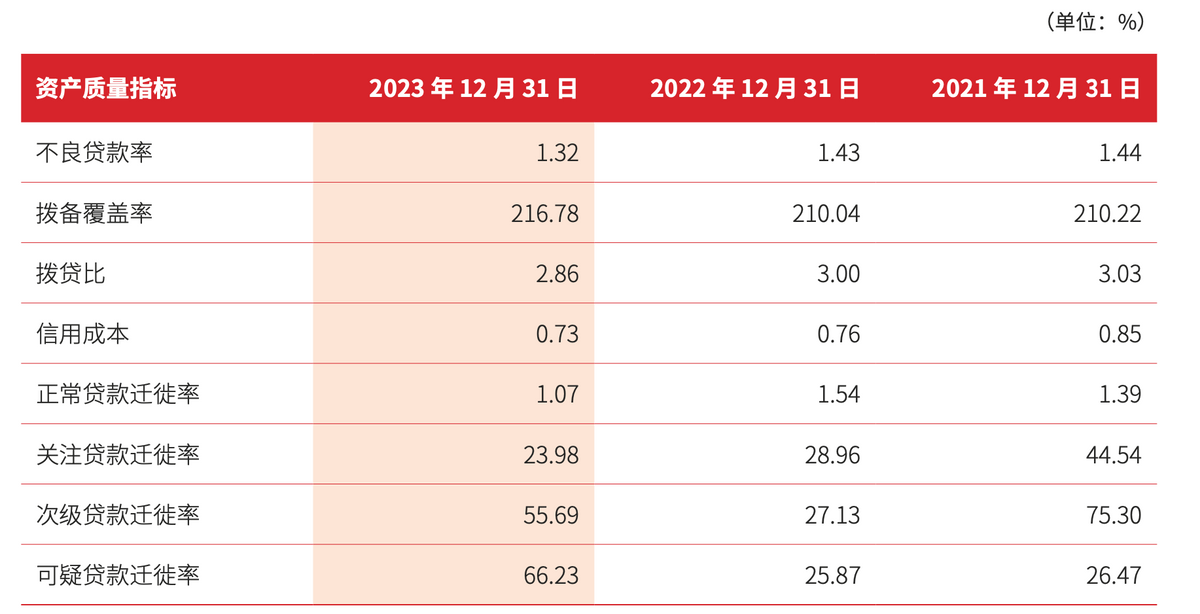

2023年,北京銀行的不良貸款率為1.32%,同比下降了0.11%,不良貸款撥備覆蓋率為216.78%,同比增長6.74%,均有所改善。

當然,對比同期的其他城商行,寧波銀行的不良貸款率0.76%,撥備覆蓋率461.04%,兩者差距依然明顯。

與此同時,再從銀行的資產抗風險能力、安全性方面,觀察北京銀行的資本充足率。

報告期內,北京銀行的核心一級資本充足率為9.21%、一級資本充足率為12.18%、資本充足率為13.37%,各級資本充足率均滿足系統重要性銀行監管要求。

雖然滿足監管要求,但從歷年變化來看,2021年到2023年,北京銀行集團口徑的核心一級資本充足率、以及資本充足率、以及資本充足率均出現了持續下降。

其中,核心一級資本充足率直接從2021年的9.86%,下滑至現在的9.21%,減少了0.65個百分點。

要知道,核心一級資本充足率越高的銀行,其成長空間就越大,反之則越小,這一指標既關系到銀行的安全,又關系到銀行的成長空間和估值水平。

那么為什么出現這種情況呢?有兩種原因可能:

一方面,息差下降導致利潤增速遠低于貸款資產規模的擴張,繼而影響內源性資本的補充。

另一方面,受難以定增、可轉債轉股效果不佳、再融資監管趨嚴等因素影響,想要外源性渠道進行核心資本的補充也并不容易。

事實上,目前資本充足率下滑的并不只有北京銀行。在已經披露年報的22家A股上市銀行中,其中有9家出現了核心一級資本充足率下滑的表現。

不過無論怎樣,銀行的核心一級資本充足率下降,就說明其能擴張的風險資產就越小,而更少的風險資產只能帶來更少的收入,甚至出現負增長。

所以接下來北京銀行如何快速補充核心資本,或將成為其未來業績復蘇增長的一個關鍵前提……

發力大零售,北京銀行在退潮中逐浪?

從此次年報來看,在經營層面上,北京銀行對未來有著明確的轉型方向。

最直接的就是,在2023年打贏數字化轉型首個“三大戰役”(統一數據底座、統一金融操作系統和統一風控平臺)基礎上,北京銀行又順勢啟動了以“大零售—大運營—大科技”為核心的數字化轉型“新三大戰役”。

重點來看大零售,天眼查APP顯示,過去一年,北京銀行實現零售營收243.9億元,同比增長10.21%;全行貢獻占比達到37.73%,較年初提升3.64個百分點;零售利息凈收入同比增長14.1%,全行占比達到46.94%,同比提升6.82個百分點;

很明顯,北京銀行交出的這份零售成績單還算不錯。

其實也不難理解。畢竟從長遠來看,零售金融本來就是一門“好生意”,既能賺利差,又可以增加中間收入,且利潤豐厚。比如此前的零售信用卡年化收益率普遍都在10%以上,消費貸也有7%左右。

但與此同時,金融行業的特點就是高風險高收益,零售貸款的風險在于抵押物較少,很多貸款是以個人信用為篩選條件。而一旦該客戶逾期不還,其實可變現的抵押物并不是很多,也就容易造成不良壞賬。

而且除了風險外,宏觀經濟的走勢對于零售業務的最終表現也有著巨大影響。

在這方面,從已披露的2023年上市銀行年報來看,此前不少以零售戰略為重點的標桿銀行,現在對于零售金融業務的未來預期也都不再過分樂觀,大零售的價值開始面臨宏觀經濟的挑戰。

有上海證券報統計,平安銀行在2023年的零售金融營收負增長6.65%,而零售金融對凈利潤的貢獻占比由2022年的43.6%大幅調整至2023年的11.9%;2021年啟動“新零售”戰略的中信銀行,雖然在2023年零售銀行營收占比已上升至42%,但業務稅前利潤為159.35億元,較2022年下降了8%。

至于被稱為“零售之王”招商銀行也未能幸免,報告期內零售金融業務稅前利潤999.13億元,同比增長了6.09%,占集團稅前利潤的56.57%,同比下降0.47個百分點。

對此,向善財經認為,銀行發力大零售的長遠方向肯定是有想象力的,但遺憾的是,當前中國銀行業的零售金融正處在拐點上,前期隨著宏觀經濟走強而快速增長,現在則是隨著經濟周期的波動,而進入了一個放緩調整期。

事實上,以零售為基本盤的招商銀行就已經感知到了寒意。所以在去年,其提出了要實現綜合價值最大化,需要零售金融與金融市場、財富管理等四大業務板塊協同發展、相互促進。

那么從這個角度看,現在北京銀行把轉型重心放到“大零售”方面,似乎就有種在退潮中逐浪的既視感?或許其能收獲到比其他銀行更可觀的收益,但同時要承擔的風險和不確定性也更大。

也可能正因如此,才會有銀行業內人士表示:現在零售可以做成特色,但只靠零售是無法穿越周期的……

不過無論怎樣,既然北京銀行已經選擇了“大零售”,且2023年的表現還算不錯,那么接下來,其可能將面臨挑戰的就是對風控把握了。

但尷尬的是,北京銀行在這方面的表現有些不盡人意。

去年6月份,北京銀行因向房地產類業務違規、內控管理不到位,以及不具有借款資質的借款人發放經營性貸款等14項違規行為,被監管罰款合計4830萬元。同時,12位相關責任人被警告并罰款。

同年12月底,北京銀行上海分行因虛增存貸款;以貸收費;質價不符;存貸掛鉤;未按規定報送統計資料,被罰款合計260萬元。

到了今年2月份,據國家金融監督管理總局北京監管局發布的行政處罰信息顯示,北京銀行因10項違法違規事實,被罰款330萬元。其中包括EAST信貸業務數據漏報、EAST系統數據與客戶風險系統數據不一致、總行與分行匯總期末余額數據不一致,以及對監管通報問題整改不到位等多項違規事實。

除了業務管理上的風控欠缺,在管理層人事上,近段時間的北京銀行也讓人有點信心動搖。

最直接的原因是,執掌北京銀行超20年的原董事長閆冰竹,在此前被官方證實“嚴肅查處”。

在這種情況下,即便閆冰竹被查是發生在其從北京銀行退休后,但不少投資者們還是擔心會“拔出蘿卜帶出泥”,從而為北京銀行的長期經營埋下不確定的隱患。

所以,如何恢復投資者信心,并帶領北京銀行打贏“大零售”新戰役?無疑就成了現任的北京銀行董事長霍學文、行長楊書劍所需要盡快回答的市場關鍵問題了……

免責聲明:本文基于公司法定披露內容和已公開的資料信息,展開評論,但作者不保證該信息資料的完整性、及時性。另:股市有風險,入市需謹慎。文章不構成投資建議,投資與否須自行甄別。

1.TMT觀察網遵循行業規范,任何轉載的稿件都會明確標注作者和來源;

2.TMT觀察網的原創文章,請轉載時務必注明文章作者和"來源:TMT觀察網",不尊重原創的行為TMT觀察網或將追究責任;

3.作者投稿可能會經TMT觀察網編輯修改或補充。