泰然金融再次更新招股書,合作資產端不良率翻一番金融

新金融頭條注意到,招股書還披露了泰然金融2018年合作資產端的不良率為6.47%,同比上升104%。

日前,泰然金融再次向美國證券交易委員會(SEC)提交了最新一次更新的招股說明書。招股書顯示,泰然金融2018年全年營業收入為4343萬美元,較2017年增長32.42%;2018年全年凈利潤為730萬美元,較2017年下降35.46%。

新金融頭條注意到,招股書還披露了泰然金融2018年合作資產端的不良率為6.47%,同比上升104%。

對此,泰然金融相關負責人表示,由于受2018年“暴雷潮”的影響及借款人風險增加等因素,導致合作方資產端壞賬風險增長,不良率有小幅上升,但仍處于行業平均水平。

凈利潤下行,逾期率上升,成本激增的泰然金融選擇在此時“頂風”赴美IPO,不免引發外界爭議。業內普遍認為,隨著催收行業被整治,嚴監管的持續,以及宏觀經濟增速放緩帶來的用戶信用風險水平上升,未來一段時間內網貸平臺的逾期率還將上升。金融科技平臺需要建立更加完善的風控體系,更加全面地判斷借款人的信用違約風險。

三次遞交招股書

美國東部時間4月25日,泰然金融再次向美國證券交易委員會(SEC)提交了最新一次更新的招股說明書。更新后的招股書顯示,泰然金融2018年全年營業收入為4343萬美元,全年凈利潤為730萬美元。

公開數據顯示,泰然金融于2014年正式上線,成立不到四年,便開啟赴美上市之路。2018年11月,泰然金融首次向美國證券交易委員會遞交IPO招股書,據招股書顯示,泰然金融計劃在紐交所掛牌上市,股票代碼為“TAI”,擬募集最多2000萬美元資金。

2019年春節前夕,泰然金融再次遞交了更新后的招股書,新增了部分資產負債表及平臺合作資產端等業務發展情況。

此次為泰然金融第三次更新招股書。經梳理,此次更新的招股書主要是在1月更新的版本基礎上,進一步回復了SEC關于泰然金融2018年整體經營狀況、合規進程的部分細節問題。目前仍未披露IPO承銷商。

有業內人士分析稱,泰然金融的上市步伐放緩,可能是因為其實繳注冊資本不足。

今年4月,一份網貸平臺備案細則方案在網絡上曝光,文件顯示基于網貸平臺資金實力的風險管理要求,區域性的P2P平臺實繳注冊資本不得少于5000萬元;全國性的實繳注冊資本不得少于5億元。

文件披露后,4月17日,同在申請上市的嘉銀金科旗下P2P平臺你我貸宣布,注冊資本金已增加至5.5億元人民幣。目前已完成工商信息變更,待實繳工作完成后將公布。新金融頭條查詢工商信息顯示,泰然金融目前注冊資本為2.2億元,實繳資本未披露。

除了傳聞中的實繳資本門檻,這些已經上市的金融科技中概股行情也可能的是顧慮之一,大部分個股在二級市場上的表現難盡如人意。

據東方財富網數據,截至美東時間4月26日,13家金融科技中概股中,多數個股價低于其發行價,市值腰斬的不再少數。其中,信而富股價已跌破1美元,面臨退市風險。

事實上,由于175號文、備案前景不明、持續“三降”等因素,美國一些對沖基金已經開始沽空一些金融科技中概股。還有部分機構被美股做空機構這一禿鷲盯上。

在這種情況下,此前公布赴美上市計劃的金融科技公司不得不再三推遲IPO時間,試圖避開在此時的動蕩時刻流血上市。

北京一家互金公司負責人透露,該公司決定修改此前的上市進程,等待更加適合時機。“我們可以看到,2018年以來,很多上市公司都在IPO之前選擇調低目標股價,或是縮減募資金額。上市時機選擇不好,即便通過了IPO,某種意義上對公司價值來說也是一種損失。”其認為,等備案明朗后再上市會更加有利于公司的估值。

不良率翻番

招股書顯示,泰然金融的收入主要來源于向合作伙伴收取的交易費用、向借款人收取的管理費、向投資者與合作伙伴收取的服務費這幾大部分。

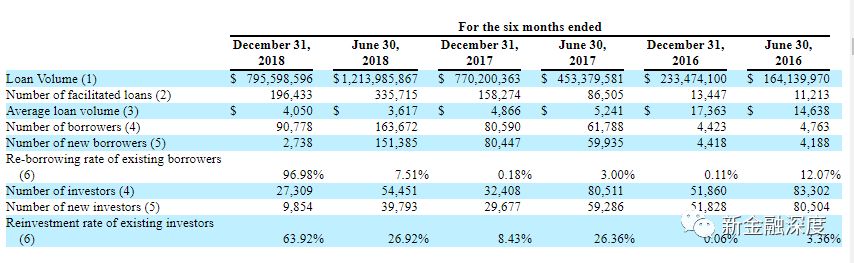

數據顯示,隨著借款人數的上升,2018年泰然金融貸款量快速增長至20億美元,增加了64%,在此背景下,泰然金融向投資者收取的服務費也增加至740萬美元,相比2017年的430萬美元增長了73%;向合作伙伴收取的服務費同比新增了560萬美元。此外,泰然金融還向合作伙伴收取一份交易費用,2018年該項費用收入為810萬美元。

據悉,泰然金融主要通過與第三方機構合作進行獲客。平臺合作方將借款人導流至泰然金融,在借款人貸款申請提交至平臺后,由泰然金融內部對借款人進行數據收集、資質評估和風險處理。基于此,在平臺上推廣的每筆貸款,泰然金融都會向合作伙伴收取貸款本金中一定比例的交易費用,平均交易費率約為為0.4%。

值得注意的是,咋貸款量上升的同時,泰然金融合作資產端的不良率也隨之上升至6.47%,增幅達104%。對此,泰然金融相關負責人表示,上升的原因是由于2018年“暴雷潮”的影響及借款人風險增加等因素,導致合作方資產端壞賬風險增長。

據泰然金融此前披露,目前平臺共有8家合作獲客機構,分別為:浙江蜂泰科技有限公司、小蜜蜂融資租賃(上海)有限公司、重慶凌勇網絡科技有限公司、內蒙古明波網絡科技有限責任公司、成都優科華創網絡科技有限公司、大連桔子分期科技有限公司、寧波力拓信息科技有限公司、達飛云貸科技(北京)有限公司。

新金融頭條發現,在網絡投訴平臺上,和蜂泰科技運營的APP端產品口袋錢包、分期商城桔子分期相關的投訴帖數量眾多,投訴內容涉及暴力催收和高利貸。

另一家合作平臺達飛云貸宣稱是一家以提供消費金融服務為主營業務的機構,旗下擁有至少5家P2P平臺。其中,于2014年1月初上線的達飛貸(后改名達飛金融)在2017年5月1日宣布轉型。此外,達飛云貸還擁有達達樂投、智惠樂投、幣港灣、達小寶4家P2P平臺。僅幣港灣一家,目前累計借貸金額達113.04億元,同時逾期金額超10億元,累計代償金額達10.95億元。

此外,據自媒體報道,深圳一家催收公司淳鋒資產管理有限公司近日大量員工被當地警方帶走,公司目前已被查封。據悉,淳鋒資產此次遭遇查處或與暴力催收有關。而淳鋒資產公司官方網站上顯示,其合作了多個金融機構如銀行、持牌消費金融公司等,達飛金融也是其合作機構之一。

現金貸高利息和暴力催收問題一直是監管整頓的重點內容之一。2018年3月,中國互金協會推出《互聯網金融逾期債務催收自律公約(試行)》,要求互聯網金融逾期債務催收應嚴格遵守國家相關法律規定。今年的“3.15”晚會上,央視曝光多個小額網貸“714高炮”借款軟件,高額“砍頭息”、暴力催收亂象再次被曝光。

目前北京互金協會共計公布的31家網貸機構提交的逃廢債名單顯示,P2P網貸逾期逃債人數持續攀升,2018年逃廢債人數同比激增31%。業內人士指出,行業逾期率不斷抬升,現金貸平臺為了提高催回率選擇外包催收公司,支付一定的傭金,一些過于冒進的催收公司在催收過程中可能會存在暴力威脅、偽造律師函、曝通訊錄,群發涉黃短信給逾期借款人親友等行為,“不擇手段”地要求借款人還錢。一旦踩了暴力催收、非法信息采集、侵犯個人隱私仍等“紅線”,可能就會進入掃黑除惡工作組的關注視線中。

業內普遍認為,隨著催收行業被整治,嚴監管的持續,以及宏觀經濟增速放緩帶來的用戶信用風險水平上升,未來一段時間內網貸平臺的逾期率還將上升。金融科技平臺需要建立更加完善的風控體系,更加全面地判斷借款人的信用違約風險。

1.TMT觀察網遵循行業規范,任何轉載的稿件都會明確標注作者和來源;

2.TMT觀察網的原創文章,請轉載時務必注明文章作者和"來源:TMT觀察網",不尊重原創的行為TMT觀察網或將追究責任;

3.作者投稿可能會經TMT觀察網編輯修改或補充。