沖刺港股,第四范式如何穿過AI的“死亡之谷”?互聯(lián)網(wǎng)+

導(dǎo)讀

沖刺港股,第四范式如何穿過AI的“死亡之谷”?

沖刺港股,第四范式如何穿過AI的“死亡之谷”?

文 / 一晨

出品 / 節(jié)點財經(jīng)

文 / 一晨

出品 / 節(jié)點財經(jīng)

在星光熠熠的早期爆發(fā)期過后,AI獨角獸們正迎來被稱為“死亡之谷”的泡沫期。

根據(jù)Gartner技術(shù)成熟度曲線,在這個階段,能率先實現(xiàn)價值閉環(huán)、產(chǎn)業(yè)落地的企業(yè),將獲得生存權(quán)利,而無法帶來真實價值的AI公司將被淘汰出局。業(yè)內(nèi)人士指出,市場留給它們的時間,還剩下不到兩年。融資難、盈利遙遙無期之下,AI獨角獸們不得不上市求生。

近日,又有一家AI明星獨角獸第四范式遞交招股書,嘗試登陸港股,這家五大國有銀行聯(lián)合投資、騰訊和紅杉加持的人工智能技術(shù)與服務(wù)提供商IPO,有幾分勝算?

/ 01 / 融資百億 騰訊、紅杉加持

2014年成立的第四范式,可以說是“含著金鑰匙”出生。成立一年,公司就獲得了紅杉中國的A輪融資,隨后創(chuàng)新工場、騰訊投資、高盛集團(tuán)等數(shù)十家頭部投資機(jī)構(gòu)相繼入局。

到2018年,公司還得到工商銀行、中國銀行、建設(shè)銀行、農(nóng)銀、交銀及所屬基金的聯(lián)合戰(zhàn)略投資,成為唯一一家獲得5家國有銀行共同投資的AI公司。

公司之所以頗受資本青睞,一方面是因為團(tuán)隊配置,另外也和戰(zhàn)略方向有關(guān)。第四范式團(tuán)隊是彼時AI創(chuàng)業(yè)公司頗為經(jīng)典的“科學(xué)家+跨國公司大銷售”組合:公司團(tuán)隊幾乎都來自百度,創(chuàng)始人戴文淵技術(shù)出身,曾是百度高級科學(xué)家;而公司總裁裴沵思則曾任SAP全球副總裁,后者的前同事遍布中國的AI界。

業(yè)務(wù)方向方面,和以計算機(jī)視覺起家的“AI四小龍”不同,第四范式選擇了聚焦決策AI領(lǐng)域,提供以平臺為中心的人工智能解決方案,幫助企業(yè)智能化轉(zhuǎn)型,避免了其他細(xì)分賽道“神仙打架”的局面。

同時,公司將金融行業(yè)作為首個突破點,這在當(dāng)時算是個明智選擇。彼時傳統(tǒng)銀行存在營銷體系陳舊、客服系統(tǒng)低效、人力開支高昂等痛點,雖對新技術(shù)手段較為積極,但在自建AI能力方面的資源有限,因而更需要借力外部的AI等前沿技術(shù)能力,這成了第四范式的機(jī)會。

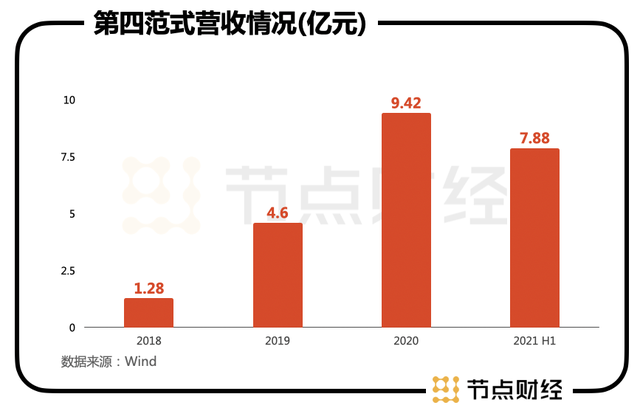

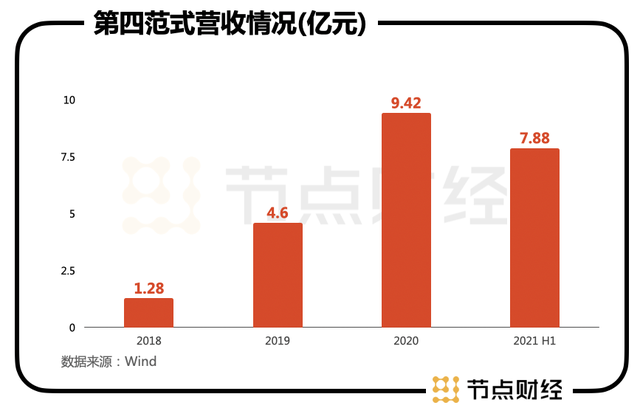

招股書顯示,第四范式業(yè)務(wù)目前已經(jīng)從金融擴(kuò)展到零售、制造、能源與電力、電信及醫(yī)療保健等行業(yè),客戶超過8000家。2020年上半年到2021年上半年,每名標(biāo)桿用戶的平均收入由730萬元增至1030萬元。這為公司帶來了不錯的收入:2018年-2020年其營收分別為1.28億元、4.6億元、9.42億元,每一年都翻倍增長,2021年上半年營收7.88 億元,幾乎與2020全年的收入持平。 公司收入主要來自先知平臺及應(yīng)用產(chǎn)品、應(yīng)用開發(fā)及其他服務(wù)兩個部分。目前兩大業(yè)務(wù)在營收中的占比幾乎旗鼓相當(dāng):2021年,銷售“先知平臺及應(yīng)用產(chǎn)品”和幫助客戶在先知平臺上開發(fā)定制化的人工智能應(yīng)用分別帶來3.76億元和4.12億元收入,在營收中的占比分別為47.7%和52.3%。

公司收入主要來自先知平臺及應(yīng)用產(chǎn)品、應(yīng)用開發(fā)及其他服務(wù)兩個部分。目前兩大業(yè)務(wù)在營收中的占比幾乎旗鼓相當(dāng):2021年,銷售“先知平臺及應(yīng)用產(chǎn)品”和幫助客戶在先知平臺上開發(fā)定制化的人工智能應(yīng)用分別帶來3.76億元和4.12億元收入,在營收中的占比分別為47.7%和52.3%。

根據(jù)灼識咨詢報告,按2020年相關(guān)收入計,在以平臺為中心的AI決策市場上,前五大參與者合計占約50.3%的市場份額,第四范式市場份額為18.1%,位列首位,第二大選手的市場份額為10.7%,可見其優(yōu)勢還是比較明顯。

穩(wěn)步增長的營收背后,公司的毛利率也較為穩(wěn)定:2018年到2021上半年,公司的毛利率基本在42%到46%之間波動。

由此可知,第四范式當(dāng)下可以說已經(jīng)實現(xiàn)了規(guī)模化營收,但公司仍面臨盈利難、估值高等問題。

/ 02 / 三年虧掉30億 吞金獸難逃AI泡沫

對比國內(nèi)明星AI獨角獸的財務(wù)情況可以發(fā)現(xiàn),深陷虧損泥潭、缺乏造血能力幾乎是行業(yè)普遍現(xiàn)象,第四范式也不例外。

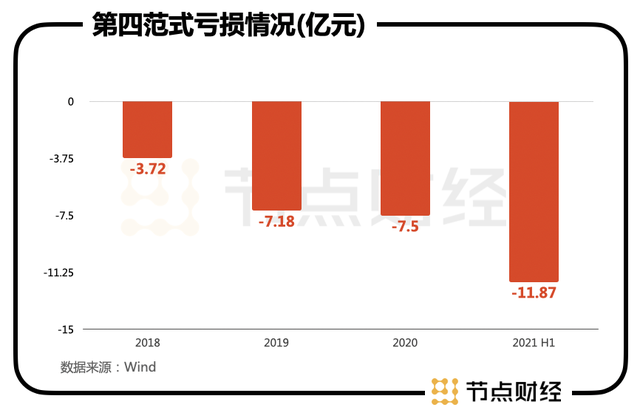

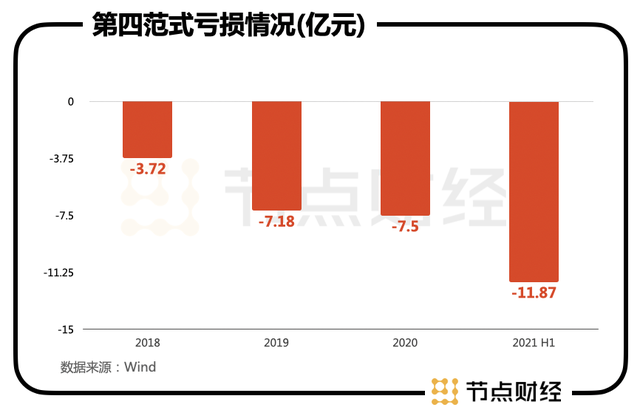

招股書顯示,2018年到2020年,第四范式的年度虧損分別為3.72億元、7.18億元、7.5億元,2021上半年的虧損大幅擴(kuò)大至11.87億,超過2020年全年虧損。公司三年半內(nèi)累計虧損高達(dá)約30億元。 期間,公司經(jīng)營虧損分別為3.36億元、5.51億元、5.6億元及8.57億元。扣除以股份為基礎(chǔ)的非現(xiàn)金薪酬影響后,經(jīng)調(diào)整經(jīng)營虧損在同期分別為2.13億元、3.18億元、3.86億元及2.53億元。

期間,公司經(jīng)營虧損分別為3.36億元、5.51億元、5.6億元及8.57億元。扣除以股份為基礎(chǔ)的非現(xiàn)金薪酬影響后,經(jīng)調(diào)整經(jīng)營虧損在同期分別為2.13億元、3.18億元、3.86億元及2.53億元。

對比其他幾家AI獨角獸,這一虧損算是行業(yè)“中等水平”。中國“AI四小龍”中,除了尚未進(jìn)行披露的商湯科技,其余三家企業(yè)均處于連續(xù)虧損狀態(tài)。

云從科技方面,2018年到2020年凈虧損分別約為2億元、17.63億元和7.21億元,加上招股書初步測算2021年上半年虧損約3.53億元至3.7億元,三年半累計虧損約30億元;依圖科技2017年至2019年凈虧損分別約為11.68億元、11.68億和36.47億元,2020年上半年凈虧損約13億元,累計虧損超過60億元。

曠視科技更夸張,2017年至2019年凈虧損分別約為7.75億元、28億元和66.4億元,2020年1-9月,其凈虧損約為28.46億元,近四年里累計虧損超過百億元。

和其他AI創(chuàng)業(yè)公司類似,長期虧損的第四范式也是把錢砸在了研發(fā)上。招股書顯示,2018年到2021上半年,其研發(fā)費用分別為1.93億元、4.16億元、5.66億元、5.78億元,在同期營收中的占比分別為151%、91%、60%和73.4%。公司預(yù)計之后的研發(fā)費用還將繼續(xù)增加,短期內(nèi)較難盈利。

同時,公司的銷售成本和營銷成本也相對較高。招股書顯示,第四范式在銷售中需要進(jìn)行客戶教育,往往牽涉漫長的評估過程,導(dǎo)致其銷售周期從作初步評估到付款一般需時一至三個月,有的甚至可延長至數(shù)年不等。

而在商業(yè)化能力方面,第四范式發(fā)展早期存在過于依賴大客戶的現(xiàn)象,目前這一現(xiàn)象有所完善。

招股書披露,2018年、2019年、2020年以及2021年上半年,第四范式前五大客戶合計占總收入分別為60.1%、40.9%、17.4%及16.5%。其最大客戶占總收入分別約17.7%、20.6%、5.2%及3.9%。

/ 03 / 上市背后的隱憂

早在2020年8月,戴文淵就曾表示,第四范式在積極探索科創(chuàng)板的上市機(jī)會。雖然沒有明確的時間表,但已提上日程。

不僅僅是第四范式。隨著科創(chuàng)板去除盈利要求,多家AI創(chuàng)業(yè)公司都意欲境內(nèi)上市。2020年12月,云從科技科創(chuàng)板上市申請獲受理。2021年1月,曠視科技被披露進(jìn)入上市輔導(dǎo)期,計劃在科創(chuàng)板上市。

AI獨角獸們吹響了奔赴科創(chuàng)板上市的集結(jié)號,但現(xiàn)實卻是深受“上市難”的魔咒。隨著科創(chuàng)板審核趨嚴(yán),將現(xiàn)場檢查與審核問詢、現(xiàn)場督導(dǎo)、自律監(jiān)管等方式結(jié)合,多家公司或中止上市進(jìn)程,或問詢后被終止。

曠視科技起初嘗試登陸港股市場但未能成功,此后于2021年3月正式?jīng)_擊科創(chuàng)板,目前仍在排隊;云從科技的上市申請于2020年12月獲得受理,期間經(jīng)歷上交所三輪問詢,近日才首發(fā)過會;云知聲、禾賽科技、柔宇科技、依圖科技等多家AI公司則選擇撤回科創(chuàng)板的IPO申請,第四范式也轉(zhuǎn)道去了港股。

上市難之下,AI賽道一度被悲觀情緒籠罩。除了普遍虧損、上市艱難,AI獨角獸們更大的壓力在于,能否在二級市場獲得匹配融資時的高估值。

在一級市場廣受青睞的第四范式,在遞交招股書前已經(jīng)完成了11輪融資。即使是在創(chuàng)投圈融資哀鴻遍野的2021年上半年,公司依然完成了一筆7億美元的D輪融資,是AI領(lǐng)域2020年以來已披露的最大單筆融資。而公司早在2020年的C輪兩次融資后,估值就達(dá)到了約20億美元。

擁有業(yè)務(wù)特性的第四范式,有著一套差異化的估值邏輯,就是將SaaS、一次性收入和硬件收入按照比例拿出來進(jìn)行倍數(shù)折算,最后再加。不過,公司目前沒有可對標(biāo)的上市企業(yè),市場也很難給出合理的預(yù)估。但這個估值昂貴的“吸金獸”,顯然對投資人提出了更高的要求。

從市場容量來看,第四范式所在的決策類AI賽道市場不小,有望成為AI市場增長最快的類別。2020年,中國決策類人工智能市場的支出規(guī)模達(dá)到268億元,預(yù)計2025年將增長至1847億元,年均復(fù)合增長率為47.1%。

不過,公司模式依然存在一定風(fēng)險。比如,在通過機(jī)器學(xué)習(xí)技術(shù)將大數(shù)據(jù)變成具備決策能力應(yīng)用的過程中,公司幾乎不可避免會涉及相關(guān)的隱私及數(shù)據(jù)問題。此前,云從和曠視在上交所的問詢函當(dāng)中,均被問及數(shù)據(jù)合規(guī)問題。

同時,其所在賽道的競爭正在加劇。第四范式在招股書的友商競爭一欄中列了四家企業(yè),根據(jù)注釋來看,猜測為百度、阿里巴巴、華為和騰訊,幾乎每一家都是無法小覷且資本雄厚的巨頭。而與大廠競爭,恐怕將避免不了增加新的投入。

AI 的價值驗證如今已經(jīng)走到十字路口。在AI 潮起潮落的發(fā)展進(jìn)程中,業(yè)內(nèi)對 AI 的認(rèn)知也逐漸撇清泡沫,回歸到理性的認(rèn)知區(qū)間。行業(yè)熱度消減后,A淘汰賽正在加速,市場對企業(yè)自我造血能力的拷問更加嚴(yán)厲。

而AI技術(shù)落地難、商業(yè)化周期長,意味著人工智能的商業(yè)化能否成功,并不是依靠幾個項目落地就能實現(xiàn)。第四范式的光環(huán),也到了真正需要接受檢驗的時候。

節(jié)點財經(jīng)聲明:文章內(nèi)容僅供參考,文章中的信息或所表述的意見不構(gòu)成任何投資建議,節(jié)點財經(jīng)不對因使用本文章所采取的任何行動承擔(dān)任何責(zé)任。

文 / 一晨

出品 / 節(jié)點財經(jīng)

文 / 一晨

出品 / 節(jié)點財經(jīng)

在星光熠熠的早期爆發(fā)期過后,AI獨角獸們正迎來被稱為“死亡之谷”的泡沫期。

根據(jù)Gartner技術(shù)成熟度曲線,在這個階段,能率先實現(xiàn)價值閉環(huán)、產(chǎn)業(yè)落地的企業(yè),將獲得生存權(quán)利,而無法帶來真實價值的AI公司將被淘汰出局。業(yè)內(nèi)人士指出,市場留給它們的時間,還剩下不到兩年。融資難、盈利遙遙無期之下,AI獨角獸們不得不上市求生。

近日,又有一家AI明星獨角獸第四范式遞交招股書,嘗試登陸港股,這家五大國有銀行聯(lián)合投資、騰訊和紅杉加持的人工智能技術(shù)與服務(wù)提供商IPO,有幾分勝算?

/ 01 / 融資百億 騰訊、紅杉加持

2014年成立的第四范式,可以說是“含著金鑰匙”出生。成立一年,公司就獲得了紅杉中國的A輪融資,隨后創(chuàng)新工場、騰訊投資、高盛集團(tuán)等數(shù)十家頭部投資機(jī)構(gòu)相繼入局。

到2018年,公司還得到工商銀行、中國銀行、建設(shè)銀行、農(nóng)銀、交銀及所屬基金的聯(lián)合戰(zhàn)略投資,成為唯一一家獲得5家國有銀行共同投資的AI公司。

公司之所以頗受資本青睞,一方面是因為團(tuán)隊配置,另外也和戰(zhàn)略方向有關(guān)。第四范式團(tuán)隊是彼時AI創(chuàng)業(yè)公司頗為經(jīng)典的“科學(xué)家+跨國公司大銷售”組合:公司團(tuán)隊幾乎都來自百度,創(chuàng)始人戴文淵技術(shù)出身,曾是百度高級科學(xué)家;而公司總裁裴沵思則曾任SAP全球副總裁,后者的前同事遍布中國的AI界。

業(yè)務(wù)方向方面,和以計算機(jī)視覺起家的“AI四小龍”不同,第四范式選擇了聚焦決策AI領(lǐng)域,提供以平臺為中心的人工智能解決方案,幫助企業(yè)智能化轉(zhuǎn)型,避免了其他細(xì)分賽道“神仙打架”的局面。

同時,公司將金融行業(yè)作為首個突破點,這在當(dāng)時算是個明智選擇。彼時傳統(tǒng)銀行存在營銷體系陳舊、客服系統(tǒng)低效、人力開支高昂等痛點,雖對新技術(shù)手段較為積極,但在自建AI能力方面的資源有限,因而更需要借力外部的AI等前沿技術(shù)能力,這成了第四范式的機(jī)會。

招股書顯示,第四范式業(yè)務(wù)目前已經(jīng)從金融擴(kuò)展到零售、制造、能源與電力、電信及醫(yī)療保健等行業(yè),客戶超過8000家。2020年上半年到2021年上半年,每名標(biāo)桿用戶的平均收入由730萬元增至1030萬元。這為公司帶來了不錯的收入:2018年-2020年其營收分別為1.28億元、4.6億元、9.42億元,每一年都翻倍增長,2021年上半年營收7.88 億元,幾乎與2020全年的收入持平。

公司收入主要來自先知平臺及應(yīng)用產(chǎn)品、應(yīng)用開發(fā)及其他服務(wù)兩個部分。目前兩大業(yè)務(wù)在營收中的占比幾乎旗鼓相當(dāng):2021年,銷售“先知平臺及應(yīng)用產(chǎn)品”和幫助客戶在先知平臺上開發(fā)定制化的人工智能應(yīng)用分別帶來3.76億元和4.12億元收入,在營收中的占比分別為47.7%和52.3%。

公司收入主要來自先知平臺及應(yīng)用產(chǎn)品、應(yīng)用開發(fā)及其他服務(wù)兩個部分。目前兩大業(yè)務(wù)在營收中的占比幾乎旗鼓相當(dāng):2021年,銷售“先知平臺及應(yīng)用產(chǎn)品”和幫助客戶在先知平臺上開發(fā)定制化的人工智能應(yīng)用分別帶來3.76億元和4.12億元收入,在營收中的占比分別為47.7%和52.3%。

根據(jù)灼識咨詢報告,按2020年相關(guān)收入計,在以平臺為中心的AI決策市場上,前五大參與者合計占約50.3%的市場份額,第四范式市場份額為18.1%,位列首位,第二大選手的市場份額為10.7%,可見其優(yōu)勢還是比較明顯。

穩(wěn)步增長的營收背后,公司的毛利率也較為穩(wěn)定:2018年到2021上半年,公司的毛利率基本在42%到46%之間波動。

由此可知,第四范式當(dāng)下可以說已經(jīng)實現(xiàn)了規(guī)模化營收,但公司仍面臨盈利難、估值高等問題。

/ 02 / 三年虧掉30億 吞金獸難逃AI泡沫

對比國內(nèi)明星AI獨角獸的財務(wù)情況可以發(fā)現(xiàn),深陷虧損泥潭、缺乏造血能力幾乎是行業(yè)普遍現(xiàn)象,第四范式也不例外。

招股書顯示,2018年到2020年,第四范式的年度虧損分別為3.72億元、7.18億元、7.5億元,2021上半年的虧損大幅擴(kuò)大至11.87億,超過2020年全年虧損。公司三年半內(nèi)累計虧損高達(dá)約30億元。

期間,公司經(jīng)營虧損分別為3.36億元、5.51億元、5.6億元及8.57億元。扣除以股份為基礎(chǔ)的非現(xiàn)金薪酬影響后,經(jīng)調(diào)整經(jīng)營虧損在同期分別為2.13億元、3.18億元、3.86億元及2.53億元。

期間,公司經(jīng)營虧損分別為3.36億元、5.51億元、5.6億元及8.57億元。扣除以股份為基礎(chǔ)的非現(xiàn)金薪酬影響后,經(jīng)調(diào)整經(jīng)營虧損在同期分別為2.13億元、3.18億元、3.86億元及2.53億元。

對比其他幾家AI獨角獸,這一虧損算是行業(yè)“中等水平”。中國“AI四小龍”中,除了尚未進(jìn)行披露的商湯科技,其余三家企業(yè)均處于連續(xù)虧損狀態(tài)。

云從科技方面,2018年到2020年凈虧損分別約為2億元、17.63億元和7.21億元,加上招股書初步測算2021年上半年虧損約3.53億元至3.7億元,三年半累計虧損約30億元;依圖科技2017年至2019年凈虧損分別約為11.68億元、11.68億和36.47億元,2020年上半年凈虧損約13億元,累計虧損超過60億元。

曠視科技更夸張,2017年至2019年凈虧損分別約為7.75億元、28億元和66.4億元,2020年1-9月,其凈虧損約為28.46億元,近四年里累計虧損超過百億元。

和其他AI創(chuàng)業(yè)公司類似,長期虧損的第四范式也是把錢砸在了研發(fā)上。招股書顯示,2018年到2021上半年,其研發(fā)費用分別為1.93億元、4.16億元、5.66億元、5.78億元,在同期營收中的占比分別為151%、91%、60%和73.4%。公司預(yù)計之后的研發(fā)費用還將繼續(xù)增加,短期內(nèi)較難盈利。

同時,公司的銷售成本和營銷成本也相對較高。招股書顯示,第四范式在銷售中需要進(jìn)行客戶教育,往往牽涉漫長的評估過程,導(dǎo)致其銷售周期從作初步評估到付款一般需時一至三個月,有的甚至可延長至數(shù)年不等。

而在商業(yè)化能力方面,第四范式發(fā)展早期存在過于依賴大客戶的現(xiàn)象,目前這一現(xiàn)象有所完善。

招股書披露,2018年、2019年、2020年以及2021年上半年,第四范式前五大客戶合計占總收入分別為60.1%、40.9%、17.4%及16.5%。其最大客戶占總收入分別約17.7%、20.6%、5.2%及3.9%。

/ 03 / 上市背后的隱憂

早在2020年8月,戴文淵就曾表示,第四范式在積極探索科創(chuàng)板的上市機(jī)會。雖然沒有明確的時間表,但已提上日程。

不僅僅是第四范式。隨著科創(chuàng)板去除盈利要求,多家AI創(chuàng)業(yè)公司都意欲境內(nèi)上市。2020年12月,云從科技科創(chuàng)板上市申請獲受理。2021年1月,曠視科技被披露進(jìn)入上市輔導(dǎo)期,計劃在科創(chuàng)板上市。

AI獨角獸們吹響了奔赴科創(chuàng)板上市的集結(jié)號,但現(xiàn)實卻是深受“上市難”的魔咒。隨著科創(chuàng)板審核趨嚴(yán),將現(xiàn)場檢查與審核問詢、現(xiàn)場督導(dǎo)、自律監(jiān)管等方式結(jié)合,多家公司或中止上市進(jìn)程,或問詢后被終止。

曠視科技起初嘗試登陸港股市場但未能成功,此后于2021年3月正式?jīng)_擊科創(chuàng)板,目前仍在排隊;云從科技的上市申請于2020年12月獲得受理,期間經(jīng)歷上交所三輪問詢,近日才首發(fā)過會;云知聲、禾賽科技、柔宇科技、依圖科技等多家AI公司則選擇撤回科創(chuàng)板的IPO申請,第四范式也轉(zhuǎn)道去了港股。

上市難之下,AI賽道一度被悲觀情緒籠罩。除了普遍虧損、上市艱難,AI獨角獸們更大的壓力在于,能否在二級市場獲得匹配融資時的高估值。

在一級市場廣受青睞的第四范式,在遞交招股書前已經(jīng)完成了11輪融資。即使是在創(chuàng)投圈融資哀鴻遍野的2021年上半年,公司依然完成了一筆7億美元的D輪融資,是AI領(lǐng)域2020年以來已披露的最大單筆融資。而公司早在2020年的C輪兩次融資后,估值就達(dá)到了約20億美元。

擁有業(yè)務(wù)特性的第四范式,有著一套差異化的估值邏輯,就是將SaaS、一次性收入和硬件收入按照比例拿出來進(jìn)行倍數(shù)折算,最后再加。不過,公司目前沒有可對標(biāo)的上市企業(yè),市場也很難給出合理的預(yù)估。但這個估值昂貴的“吸金獸”,顯然對投資人提出了更高的要求。

從市場容量來看,第四范式所在的決策類AI賽道市場不小,有望成為AI市場增長最快的類別。2020年,中國決策類人工智能市場的支出規(guī)模達(dá)到268億元,預(yù)計2025年將增長至1847億元,年均復(fù)合增長率為47.1%。

不過,公司模式依然存在一定風(fēng)險。比如,在通過機(jī)器學(xué)習(xí)技術(shù)將大數(shù)據(jù)變成具備決策能力應(yīng)用的過程中,公司幾乎不可避免會涉及相關(guān)的隱私及數(shù)據(jù)問題。此前,云從和曠視在上交所的問詢函當(dāng)中,均被問及數(shù)據(jù)合規(guī)問題。

同時,其所在賽道的競爭正在加劇。第四范式在招股書的友商競爭一欄中列了四家企業(yè),根據(jù)注釋來看,猜測為百度、阿里巴巴、華為和騰訊,幾乎每一家都是無法小覷且資本雄厚的巨頭。而與大廠競爭,恐怕將避免不了增加新的投入。

AI 的價值驗證如今已經(jīng)走到十字路口。在AI 潮起潮落的發(fā)展進(jìn)程中,業(yè)內(nèi)對 AI 的認(rèn)知也逐漸撇清泡沫,回歸到理性的認(rèn)知區(qū)間。行業(yè)熱度消減后,A淘汰賽正在加速,市場對企業(yè)自我造血能力的拷問更加嚴(yán)厲。

而AI技術(shù)落地難、商業(yè)化周期長,意味著人工智能的商業(yè)化能否成功,并不是依靠幾個項目落地就能實現(xiàn)。第四范式的光環(huán),也到了真正需要接受檢驗的時候。

節(jié)點財經(jīng)聲明:文章內(nèi)容僅供參考,文章中的信息或所表述的意見不構(gòu)成任何投資建議,節(jié)點財經(jīng)不對因使用本文章所采取的任何行動承擔(dān)任何責(zé)任。

1.TMT觀察網(wǎng)遵循行業(yè)規(guī)范,任何轉(zhuǎn)載的稿件都會明確標(biāo)注作者和來源;

2.TMT觀察網(wǎng)的原創(chuàng)文章,請轉(zhuǎn)載時務(wù)必注明文章作者和"來源:TMT觀察網(wǎng)",不尊重原創(chuàng)的行為TMT觀察網(wǎng)或?qū)⒆肪控?zé)任;

3.作者投稿可能會經(jīng)TMT觀察網(wǎng)編輯修改或補(bǔ)充。