網(wǎng)商銀行“縮表”,馬云“改變銀行”的愿景如何落地?觀點(diǎn)

網(wǎng)商銀行“縮表”,馬云“改變銀行”的愿景如何落地?

文:互聯(lián)網(wǎng)江湖 作者:劉致呈

馬云說(shuō):“如果銀行不改變,我們就改變銀行。”

這些年,改變銀行這件事螞蟻金服沒(méi)做到,阿里系的網(wǎng)商銀行做到了嗎?

要回答這個(gè)問(wèn)題,得先看業(yè)績(jī)。

2023年,網(wǎng)商營(yíng)收同比增長(zhǎng)19.49%,凈利潤(rùn)同比增長(zhǎng)18.8%,在銀行業(yè)整體增速承壓的當(dāng)下,這個(gè)增速可以說(shuō)是一騎絕塵。

要知道19家民營(yíng)銀行里,網(wǎng)商銀行規(guī)模排第二,資產(chǎn)高達(dá)4521億,這個(gè)規(guī)模再加上這個(gè)增速,增長(zhǎng)的動(dòng)能是很強(qiáng)的。

問(wèn)題是增長(zhǎng)的背后,代價(jià)是什么?

2023年三季末-2024年一季末這兩個(gè)季度,網(wǎng)商銀行的資產(chǎn)規(guī)模縮水近524億元。與2023年三季末的高點(diǎn)相比,降幅超過(guò)10%。

也就是說(shuō),2023年三季末-2024年一季末這個(gè)時(shí)間段,網(wǎng)商銀行資產(chǎn)規(guī)模在大幅縮水。

“縮表”不一定說(shuō)明銀行在走下坡路,雖然網(wǎng)商銀行2023年的表現(xiàn)確實(shí)不如往年,但網(wǎng)商銀行的貸款業(yè)務(wù)還在增長(zhǎng)。這說(shuō)明,網(wǎng)商銀行還是想要再“進(jìn)步”,但眼下有不得不解決的問(wèn)題,必須放慢腳步。

其中的重點(diǎn)在于,這幾年網(wǎng)商銀行的不良率的表現(xiàn)其實(shí)比較差。

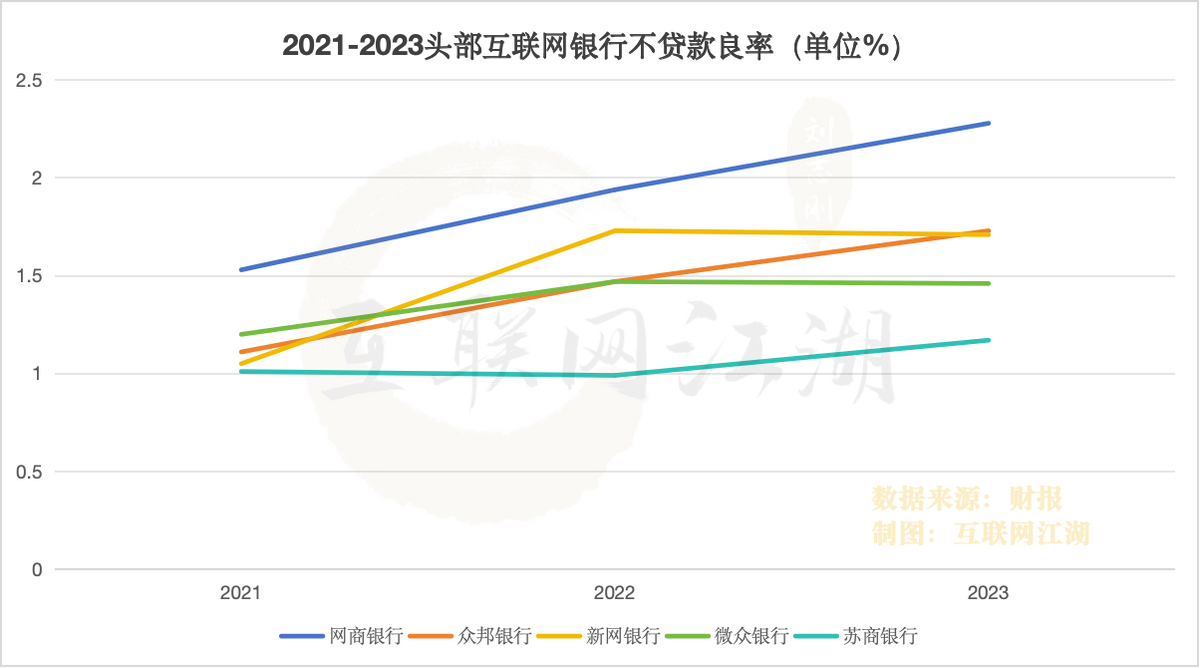

2021至2023年,網(wǎng)商銀行的不良貸款率分別為1.53%、1.94%、2.28%,遠(yuǎn)高于微眾銀行、蘇商銀行、眾邦銀行。

原來(lái),高增長(zhǎng)的背后,不良率也在同步攀升。

不良率升高對(duì)應(yīng)的就是信用減值損失增加。

根據(jù)財(cái)報(bào),2022年到2023年,網(wǎng)商銀行信用減值損失增加了27.24億,而2023年?duì)I收增長(zhǎng)了多少呢?

增長(zhǎng)了30.5億。

也就是說(shuō),信用減值損失,相當(dāng)于全年?duì)I收的大部分增量。

凈利潤(rùn)同比兩位數(shù)增長(zhǎng)、不良率上升、減值損失增加……網(wǎng)商銀行高增長(zhǎng)的背后,可能意味著信貸業(yè)務(wù)面臨著極大的風(fēng)險(xiǎn)管理挑戰(zhàn)。

接下來(lái)如何應(yīng)對(duì)風(fēng)險(xiǎn)挑戰(zhàn),頗為關(guān)鍵。

增長(zhǎng)的另一面:不良資產(chǎn)“一折”大甩賣?

不得不說(shuō),就業(yè)績(jī)?cè)鲩L(zhǎng)來(lái)看,網(wǎng)商銀行的業(yè)績(jī)是可圈可點(diǎn)的。

網(wǎng)商銀行的凈息收入,是其他同行看了都要眼紅的。

財(cái)報(bào)數(shù)據(jù)顯示,2023年網(wǎng)商銀行的凈利息收入同比增長(zhǎng)了35.58%,要知道,這兩年銀行業(yè)信貸增速乏力是個(gè)大問(wèn)題,這個(gè)背景下網(wǎng)商銀行凈利息收入還能增長(zhǎng)這么快,可以說(shuō)非常驚人了。

凈息收入增長(zhǎng)這么猛,一定意味著經(jīng)營(yíng)有方嗎?

非也。

實(shí)際上,業(yè)務(wù)結(jié)構(gòu)差異的因素可能更多一些。

不同于大型股份銀行或者城市商業(yè)銀行,網(wǎng)商銀行主要是服務(wù)個(gè)人和小微客戶。這里面的差異在于,貸款市場(chǎng)中,個(gè)人、小微企業(yè)其實(shí)并沒(méi)有太多貸款利率的議價(jià)權(quán),所以,這部分用戶群體貸款的利率可能偏高,對(duì)于銀行而言,就有了更高的凈息差。

所以即便是銀行整體息差下行,但對(duì)個(gè)人、小微企業(yè)用戶影響不大,到頭來(lái),還是凈息差拉動(dòng)了凈息收入的增長(zhǎng)。

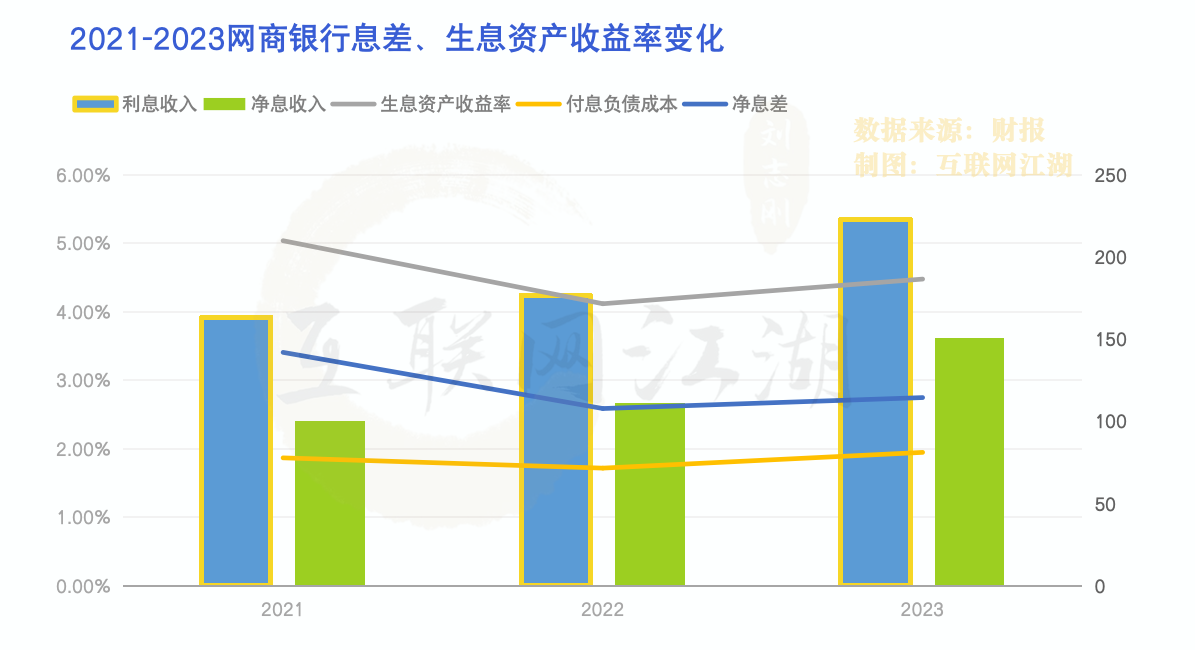

這幾年網(wǎng)商銀行的財(cái)報(bào)數(shù)據(jù)也顯示出凈息差在升高。

從數(shù)據(jù)看,2021年到2023年,網(wǎng)商銀行的付息負(fù)債成本變化不大,而凈息差卻從2.75%增長(zhǎng)到3.41%,凈息差增長(zhǎng)了不少。

從側(cè)面來(lái)看,網(wǎng)商資產(chǎn)規(guī)模的下降其實(shí)也可以印證這一點(diǎn)。

2023年網(wǎng)商銀行資產(chǎn)總額為4,521.30億元,只比年初微增2.50%。同期的微眾銀行,資產(chǎn)規(guī)模增長(zhǎng)了13%、蘇商銀行同比增長(zhǎng)了11.57%,新網(wǎng)銀行資產(chǎn)規(guī)模同比增長(zhǎng)了21.36%。規(guī)模增幅都比網(wǎng)商銀行大得多。

資產(chǎn)規(guī)模下降,說(shuō)明網(wǎng)商銀行的息差收入增長(zhǎng)并不是由資產(chǎn)規(guī)模擴(kuò)張帶來(lái)的。

資產(chǎn)結(jié)構(gòu)上,2023年,網(wǎng)商銀行的貸款及墊款占據(jù)了總資產(chǎn)的重要部分,達(dá)2705.82億元。也就是說(shuō),網(wǎng)商銀行的凈增長(zhǎng)可能是由貸款增長(zhǎng)拉動(dòng)的。

貸款結(jié)構(gòu)上,2023年,網(wǎng)商銀行貸款余額中,小微企業(yè)貸款余額為1932.53億元,占總貸款余額比重為71.42%。

數(shù)據(jù)表明,網(wǎng)商銀行的凈息收入增長(zhǎng)這么快,可能是由貸款的中小企業(yè)支付的利息驅(qū)動(dòng)的。

中小企業(yè)這兩年的情況不用多說(shuō),很多小微企業(yè)主其實(shí)都還挺艱難的,很多也都是靠著網(wǎng)商銀行的貸款在撐著。

而且,網(wǎng)商銀行的信貸業(yè)務(wù)擴(kuò)張趨勢(shì)明顯,23年同比增長(zhǎng)率高達(dá)18.58%。

好的一面是,網(wǎng)商銀行提供的貸款,實(shí)際上也支撐了很多小微經(jīng)濟(jì)體生存發(fā)展。這一點(diǎn),頗具社會(huì)價(jià)值。

不過(guò),開(kāi)銀行不是做慈善,伴隨而來(lái)的就是商家和小微企業(yè)主可能需要付出更多的利息。

難道馬云說(shuō)的“改變銀行”的愿景,就是替代別的銀行去放貸?

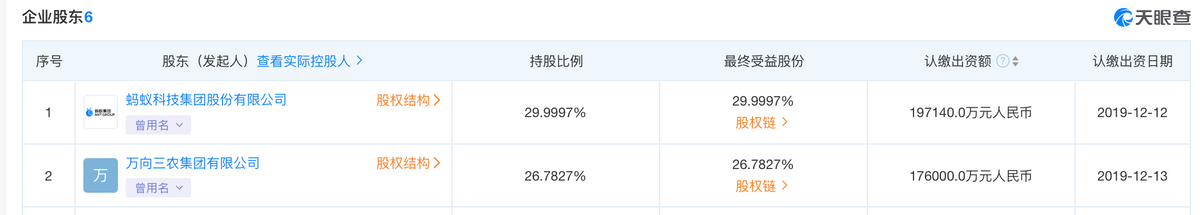

天眼查APP顯示,網(wǎng)商銀行的第一大股東就是螞蟻科技,持股比例29.99%,網(wǎng)商銀行是螞蟻科技旗下的重要業(yè)務(wù)之一。而馬云曾經(jīng)對(duì)螞蟻寄予厚望。

拋開(kāi)理想主義就現(xiàn)實(shí)而言,高息收入固然好但也有風(fēng)險(xiǎn),比如,小微貸款占比高也帶來(lái)了資產(chǎn)質(zhì)量問(wèn)題。

一般來(lái)說(shuō),小微企業(yè)經(jīng)營(yíng)風(fēng)險(xiǎn)相對(duì)較大,一旦經(jīng)營(yíng)上有問(wèn)題,那么貸款可能就變成了銀行的壞賬,最后只能大折扣處理不良資產(chǎn)。

網(wǎng)商銀行就曾“大手筆”處理不良資產(chǎn)。

據(jù)悉,2023年網(wǎng)商銀行以5.89億元的價(jià)格轉(zhuǎn)讓了61.4億元不良資產(chǎn)。

這種資產(chǎn)“一折大甩賣”不只有一次。

2024年4月份,網(wǎng)商銀行打包轉(zhuǎn)讓了5983戶分布在河南、廣東等地的批發(fā)和零售業(yè)客戶的不良資產(chǎn)收益權(quán),轉(zhuǎn)讓價(jià)格為2800萬(wàn)元,而這筆不良資產(chǎn)的規(guī)模有3.59億元。

一邊是不良資產(chǎn)需要處理,不良率在增加,另一邊,網(wǎng)商銀行的撥備覆蓋率下降到了199.14%。也就說(shuō),2023年,網(wǎng)商銀行應(yīng)對(duì)風(fēng)險(xiǎn)的能力其實(shí)有大幅地下降。

實(shí)際上,不少銀行在2023年都在控制不良貸款率,也有很多銀行選擇用低利率吸引低風(fēng)險(xiǎn)客戶,但網(wǎng)商銀行卻反其道而行。

短期看,這的確拉高了業(yè)績(jī)水平,但接下來(lái)的不良率怎么處理?未來(lái)怎么化解潛在的資產(chǎn)減持損失風(fēng)險(xiǎn)?這些都是考驗(yàn)。

背靠阿里,網(wǎng)商銀行有很強(qiáng)數(shù)據(jù)風(fēng)控能力,所以,網(wǎng)商銀行也一直主打“無(wú)微不至”的品牌理念,致力于解決小微企業(yè)、個(gè)體戶、經(jīng)營(yíng)性農(nóng)戶等小微群體的金融需求。

只是,高不良率的現(xiàn)實(shí)下,銀行風(fēng)控收緊是大勢(shì)所趨。

“對(duì)于小微用戶占比多的銀行來(lái)說(shuō),收緊風(fēng)控是一把雙刃劍。”有不愿具名的銀行風(fēng)控從業(yè)者表示,風(fēng)控趨嚴(yán)之后,一些靠貸款周轉(zhuǎn)的小微企業(yè)很大可能會(huì)被抽貸,一旦企業(yè)沒(méi)有新的資金來(lái)源,那么銀行就可能會(huì)貸款資產(chǎn)減值損失風(fēng)險(xiǎn)。

副行長(zhǎng)高嵩的難題:交易銀行轉(zhuǎn)型是不是第二曲線?

既然高息差、高利潤(rùn)的增長(zhǎng)不可持續(xù),那么當(dāng)下的網(wǎng)商銀行,面臨著降低不良風(fēng)險(xiǎn)、加緊轉(zhuǎn)型的重要關(guān)口。

轉(zhuǎn)型,是網(wǎng)商銀行必須走的一條路。

可是,怎么轉(zhuǎn)型?是個(gè)重要的問(wèn)題。民營(yíng)銀行沒(méi)有“老本”可以吃,沒(méi)有人來(lái)給業(yè)務(wù)兜底,自己的風(fēng)險(xiǎn)到頭來(lái)還是得自己化解。

從財(cái)報(bào)看,網(wǎng)商銀行過(guò)去的高增長(zhǎng)已經(jīng)不可持續(xù)。

比如,23年的凈利潤(rùn)增長(zhǎng)其實(shí)也受到退稅的影響。

2023年,網(wǎng)商銀行利潤(rùn)總額為34.15億元,同比下降了4億元,同比下降了10.4%。由于退稅7.87億元,使得當(dāng)年凈利潤(rùn)一躍來(lái)到42.03億元。

退稅帶來(lái)的積極影響一定程度上消弭了減值損失對(duì)利潤(rùn)的影響。所以,23年網(wǎng)商銀行的財(cái)報(bào)雖然好看,但經(jīng)營(yíng)質(zhì)量其實(shí)也不如數(shù)字那般優(yōu)秀。

另外,網(wǎng)商銀行的資產(chǎn)結(jié)構(gòu)調(diào)整,也很難再釋放更多增量。

過(guò)去網(wǎng)商銀行的“縮表”,實(shí)則是調(diào)整資產(chǎn)結(jié)構(gòu),2023年,同業(yè)及其他金融機(jī)構(gòu)存放款項(xiàng)規(guī)模大幅下降,從23年三季度的1376億元,降至年底的718億元。

銀行發(fā)展要有資金,可民營(yíng)銀行咋辦呢?要么跟同行借錢(同業(yè)及其他金融機(jī)構(gòu)存放款)要么吸收社會(huì)存款。

所以,可以看到,縮表是為了降同業(yè)存款,而業(yè)務(wù)端卻在加大力度吸收存款,2023年網(wǎng)商銀行存款余額達(dá)2974.67億元,比年初增長(zhǎng)15.1%。

一個(gè)健康的銀行業(yè)務(wù)模型,應(yīng)該是貸款、存款業(yè)務(wù)其增長(zhǎng),貸款與中間業(yè)務(wù)貢獻(xiàn)利潤(rùn),息差上行做大貸款業(yè)務(wù),息差下行就做大中間業(yè)務(wù)。

網(wǎng)商銀行的問(wèn)題是:貸款業(yè)務(wù)大而不強(qiáng)(不強(qiáng)的原因是不良率太高),中間業(yè)務(wù)又無(wú)法成為利潤(rùn)中心。

所以,轉(zhuǎn)型的關(guān)鍵,是要轉(zhuǎn)變發(fā)展方式,去做“交易銀行”。

7月份,國(guó)家金融監(jiān)督管理總局浙江監(jiān)管局核準(zhǔn)了高嵩網(wǎng)商銀行副行長(zhǎng)任職資格。資料顯示,高嵩于2007年加入阿里巴巴,先后擔(dān)任阿里金融中臺(tái)技術(shù)負(fù)責(zé)人、螞蟻微貸事業(yè)群架構(gòu)師、網(wǎng)商銀行首席架構(gòu)師等職務(wù)。

高嵩到任之后,最重要的一個(gè)任務(wù)就是要把網(wǎng)商銀行的戰(zhàn)略調(diào)整過(guò)來(lái)。

依靠阿里的大生態(tài),網(wǎng)商銀行不缺小微客戶。

財(cái)報(bào)顯示,網(wǎng)商銀行理財(cái)代銷規(guī)模超過(guò)5000億元,管理的客戶資產(chǎn)(AUM)突破8000億。同時(shí),非阿里系的商家也在成為網(wǎng)商銀行的客戶。

有意思的是,據(jù)2023年報(bào)顯示,這一年,網(wǎng)商銀行手續(xù)費(fèi)及傭金凈收入為30.47億元,同比下降21.35%。

要轉(zhuǎn)型做交易銀行,手續(xù)費(fèi)、傭金收入的下滑無(wú)異于“當(dāng)頭一棒”。

對(duì)于當(dāng)下的網(wǎng)商銀行而言,做交易銀行可能沒(méi)那么容易。有銀行從業(yè)人士表示。國(guó)內(nèi)銀行主打交易銀行概念的較少,但國(guó)外比較成熟,而轉(zhuǎn)型交易銀行最重要的就是發(fā)展中間業(yè)務(wù)。

長(zhǎng)期來(lái)看,利率下降是大趨勢(shì),單靠存貸業(yè)務(wù)的息差很難再有新增長(zhǎng)空間。而發(fā)力中間業(yè)務(wù)又對(duì)銀行的管控能力有更高的要求。

比如,如何進(jìn)一步厘清業(yè)務(wù)職責(zé),如何合規(guī)的條件下創(chuàng)新產(chǎn)品,這些都是挑戰(zhàn),網(wǎng)商銀行不缺產(chǎn)品創(chuàng)新的能力,未來(lái)的關(guān)鍵可能還是在合規(guī)和風(fēng)控上。

接下來(lái)如何扛住不良資產(chǎn)的壓力,并且釋放中間業(yè)務(wù)的盈利空間,對(duì)于網(wǎng)商銀行來(lái)說(shuō)頗為關(guān)鍵。

總之,轉(zhuǎn)型的路上,負(fù)重前行遠(yuǎn)不如輕裝上陣。

“一折大甩賣”之后,網(wǎng)商銀行主動(dòng)控制規(guī)模、出清不良資產(chǎn)的操作,能否從根本上改善資產(chǎn)質(zhì)量,為轉(zhuǎn)型交易銀行釋放出更多的動(dòng)能?

我們且行且看。

免責(zé)聲明:本文基于公司法定披露內(nèi)容和已公開(kāi)的資料信息,展開(kāi)評(píng)論,但作者不保證該信息資料的完整性、及時(shí)性。另:股市有風(fēng)險(xiǎn),入市需謹(jǐn)慎。文章不構(gòu)成投資建議,投資與否須自行甄別。

1.TMT觀察網(wǎng)遵循行業(yè)規(guī)范,任何轉(zhuǎn)載的稿件都會(huì)明確標(biāo)注作者和來(lái)源;

2.TMT觀察網(wǎng)的原創(chuàng)文章,請(qǐng)轉(zhuǎn)載時(shí)務(wù)必注明文章作者和"來(lái)源:TMT觀察網(wǎng)",不尊重原創(chuàng)的行為TMT觀察網(wǎng)或?qū)⒆肪控?zé)任;

3.作者投稿可能會(huì)經(jīng)TMT觀察網(wǎng)編輯修改或補(bǔ)充。