青云欲科創板上市:持續虧損、毛利率下滑 2019年現金流為負觀點

日前,青云QingCloud(以下簡稱“青云”)向上交所遞交了招股說明書,擬在科創板掛牌上市,中金公司擔任保薦人兼主承銷商。

日前,青云QingCloud(以下簡稱“青云”)向上交所遞交了招股說明書,擬在科創板掛牌上市,中金公司擔任保薦人兼主承銷商。

如果青云上市成功,將是國內第二家登陸科創板的云服務企業。不過,從青云招股書來看,目前青云仍未實現盈利。此外,隨著巨頭紛紛入局云服務市場、競爭已進入白熱化階段,而業務虧損和現金流堪憂,或已為想在賽場爭取一席之地的青云埋下了“不定時炸彈”。

持續虧損、毛利率下滑 2019年現金流為負

天眼查顯示,青云成立于2012年4月17日,是一家具有廣義云計算服務能力的平臺級混合云ICT廠商和服務商,且具備全維度的云產品與云服務交付能力。黃云松為大股東,持股40.81%。

招股書顯示,2017至2019年,青云的營收分別為2.39億元、2.82億元和3.77億元;其中云產品和云服務的總營收占比分別為99.87%、99.77%以及99.88%;而云產品業務在這三年的收入占比分別為52.27%、56.48%和65.31%,是公司的主要收入來源。

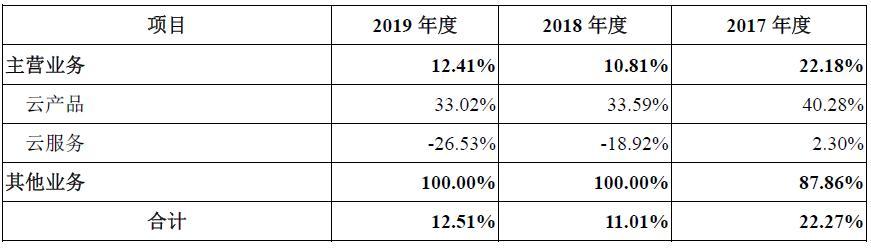

毛利率方面,2017至2019年,青云綜合毛利率分別為22.27%、11.01%、12.51%。其中云產品業務的毛利率分別為40.28%、33.59%和33.02%;云服務業務的毛利率分別為2.30%、-18.92%和-26.53%。呈明顯下滑趨勢,這就意味著只要青云賣出服務,就可能虧錢。

對此,青云解釋為主要是因為公有云領域競爭激烈、客戶結構調整以及前期固定資產投入較大等。

招股書顯示,2017至2019年,青云凈虧損分別是9648萬元、1.49億元和1.91億元,扣除非經營性損益后歸屬于母公司所有者的凈虧損分別為5361萬元、1.27億元、1.39億元。其虧損額度不斷擴大。

由于虧損加劇,青云的現金流也顯露出令人堪憂的一面。

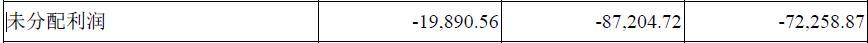

截至2019年12月31日,青云的現金以及現金等價物余額為1.01億元,未分配利潤為-1.99億元,而2017年和2018年年末的余額為7.52億元和9.34億元。

青云也在招股書風險因素中指出,公司未盈利狀態如持續存在,或累計未彌補虧損繼續擴大,可能導致觸發退市條件,存在觸及終止上市標準的風險。

因此,根據青云招股書披露,本次募資的11.88億元,除了用于云計算產品升級、全域云技術研發、云網一體化基礎設施建設等項目,還將用于補充流動資金項目。

管理費用高于研發費用 與巨頭競爭力不足

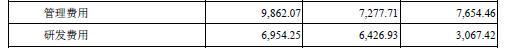

招股書顯示,2017年至2019年青云的管理費用分別為7654.46、7277.71、9862.07萬元;而研發費用分別為3067.42、6426.93、6954.25萬元。對于像青云這樣的靠技術驅動的公司來說,研發費用本身就是重要的一項支出,但青云的管理費用卻連續三年高于其研發費用。

放眼如今整個云計算市場,競爭環境正變得日趨激烈。在國內這條賽道上打頭陣的就是阿里云、騰訊云,而百度智能云、華為云也在成規模的增長,金山云、京東云、網易云實力也不容小覷。此外,還有三大運營商下屬的云服務平臺以及紫光云、浪潮云等。

資金層面的壓力加重了青云與其他玩家競爭的無力感。眾所周知,云計算領域是一個高投入的行業,從王堅當年創業阿里云的艱難程度就可以看出,這是一場長期巨額投資的“戰爭”。而青云并沒有強悍的“金主”靠山,它或許很難像阿里云、騰訊云、華為云、百度云等心無旁騖地專注某一領域。

天眼查顯示,青云目前一共獲得了六輪融資,其中兩輪股權融資未披露具體金額,ABCD輪融資金額分別是200萬美元、2000萬美元、1億美元、10.8億元人民幣。投資方為藍馳創投、經緯中國、光速中國等投資機構。

而青云也在風險因素一欄中提到,“公司成立以來,日常經營與業務運營已耗費大量資金。在首次公開發行前,公司營運資金依賴于外部融資,如果經營發展所需資金超過可獲得的外部融資,那么將會對公司的資金狀況造成壓力。”

在公有云市場,以阿里云、騰訊云等為代表的第一梯隊已經牢牢把持了整體的技術與規模優勢,而在私有云服務領域,各大頭部平臺也同樣加強了重視。對于采取公有云、私有云兩手抓戰略的青云來說,競爭環境不容樂觀,尤其是面臨著資金上面的壓力,青云的未來還值得觀察。

1.TMT觀察網遵循行業規范,任何轉載的稿件都會明確標注作者和來源;

2.TMT觀察網的原創文章,請轉載時務必注明文章作者和"來源:TMT觀察網",不尊重原創的行為TMT觀察網或將追究責任;

3.作者投稿可能會經TMT觀察網編輯修改或補充。